はじめに

最近では暗号資産(仮想通貨)取引が普及し、こうした状況に対応するため国税庁は「仮想通貨Q&A」を公表しました。

一方、弊所には暗号資産(仮想通貨)取引の案件が複数寄せられています。

これらの事案に携わらせていただくなかで、関与先の皆様が共通してお持ちのご不明点等がみられます。

そうした点を踏まえながら、本記事は暗号資産(仮想通貨)に関する税務上の取扱いについてご説明するものです。

前回は暗号資産(仮想通貨)で商品を購入した場合についてお話し致しました。

【第2回の記事はコチラ】

今回も引き続き基本的な内容をお話し致します。

今後の暗号資産(仮想通貨)貨取引に十分役立つ内容になっておりますので、ご一読ください。

暗号資産(仮想通貨)同士の交換を行った場合

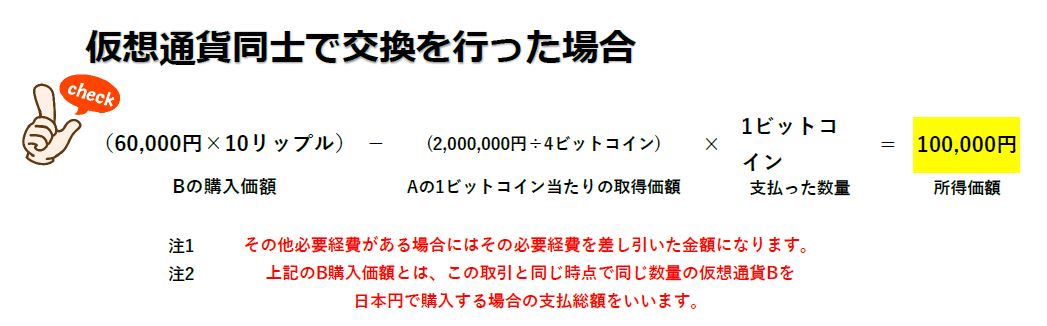

保有する暗号資産(仮想通貨)(A)と他の暗号資産(仮想通貨)(B)と交換を行った場合、保有する暗号資産(仮想通貨)(A)で異なる暗号資産(仮想通貨)(B)を購入したことになります。

それは保有する暗号資産(仮想通貨)(A)を譲渡したことになりますので、この譲渡に係る所得金額は、その暗号資産(仮想通貨)の譲渡価額と売却した暗号資産(仮想通貨)の取得価額との差額となります。

【関係法令等:所法 36 、37 法 22 、22 の2】

さいごに

いかがでしたでしょうか?

回を重ねるごとに難しくなってきますが、基本的な内容ですので抑えておきたいところです。

次回も暗号資産(仮想通貨)の基本的な内容をお話し致しますのでお楽しみに。